《决策与信息》

财务共享趋势下,如何做出共享化转型决策与建

编者按:本文来自微信公众号(id:caizhiwujie),图源吐虫,创业经国家许可转载。

随着金融领域数字化转型理念的兴起,金融共享服务作为一种降本增效的新型管理模式,在大型企业中迅速兴起和发展。许多金融专业人士都有不同程度的专业发展。这片土地受到金融数字化和共享等全球趋势的影响。

把握数字化新趋势带来的机遇和挑战,成为企业的战略合作伙伴,实现企业金融的智能化、共享化服务,是金融专业人士值得思考的方向和学习。

打破误区,财务共享服务要“因地制宜”财务共享服务中心(FSSC)作为集团公司的财务核算中心企业集中管理 该模型在财务管理中的最新应用,旨在通过有效的运营模式,解决大型集团公司财务功能建设中重复投资、效率低、标准不一致的弊端。

如今,很多管理者认为财务共享是企业未来发展的“必然趋势”,因此盲目投入资源支持财务共享服务中心的建设。但实际上,并非所有企业都具备通过建立财务共享服务中心来实现数据和流程标准化的要求和条件。

财务共享的主要特征是标准化。对于有特殊和复杂会计要求的企业,如制造工厂,工厂的生产经营存在差异,难以形成标准的财务流程。无法通过财务共享中心满足不同分支机构的会计需求。

其次,降本增效是财务共享服务中心最突出的优势,但并不能在所有企业中起到降低人员成本和管理成本的作用。这是因为一方面,企业通常会在总部所在的发达城市设立财务共享服务中心,即使精简金融机构、减少人员,也会导致企业整体薪酬成本增加。 .另一方面,建立财务共享中心所需的专业技术人员和信息系统的建设、维护、管理和升级往往成本很高,增加了财务管理的整体成本。

另外,实现财务共享需要良好的信息技术基础。财务共享服务中心数据和业务流程的标准化依赖于标准化的财务软件功能。对于信息化程度较低的企业,实现财务共享将面临技术、人才、成本等多方面的挑战。

因此,当企业面临建立财务共享服务中心的决策时,必须摆脱固有的误区,不要急于迎头赶上模仿大型集团公司,而是立足于企业特点、发展阶段、企业规模和组织形式、战略目标等因素,综合考虑成本、收益和自身信息化基础,做出符合企业实际情况的决策。

财务共享转型必须权衡利弊,综合考虑成本效益财务共享服务中心成为近年流行的会计报表业务管理方式的原因年主要是由于其统一管理模式下形成的“规模效应”,促进了财务管理效率和水平的提升,以及企业竞争力的提升。通过对财智无杰参与财务分享实践的人士的采访,我们发现其实现的主要优势和价值如下。

加强集团管控,解决机构人员重复、业务流程标准不一致、管理规范不一致、数据混乱、质量难等问题过去由去中心化造成的保证,从而降低成本。有利于加快集团公司整体标准化进程。

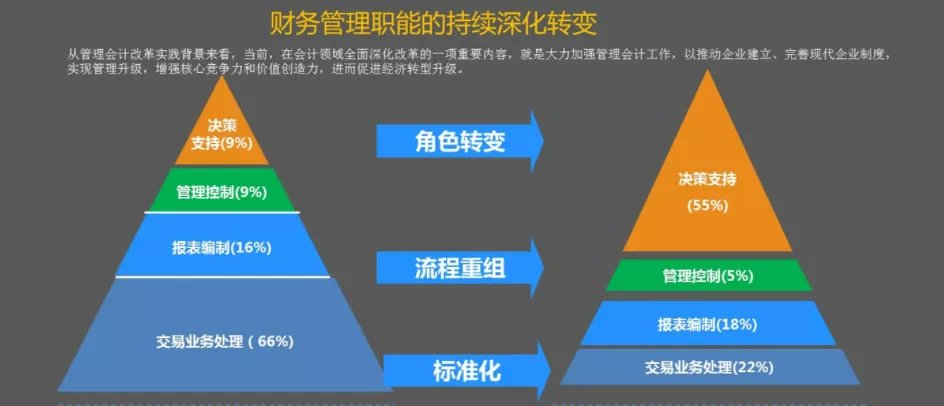

推动财务经理角色转变。财务共享服务中心通过深化财务基础工作分工,重构企业财务分工,让财务管理人员从规范、琐碎的事务性工作中分离出来,将更多的精力投入到决策等高价值活动中协助。为实现财务人员在企业管理中的角色转变,在公司整体战略中发挥支撑作用。

图片来源:知乎金融科技实战

在此外,财务共享服务中心将原本分散在各业务单元的财务流程进行整合和集中,提高财务工作的效率和质量,强化财务部门的“服务”职能,为业务发展提供有力支撑。

另一方面,建立金融共享服务中心是无利可图的。

财务共享服务中心的本质是通过对集团内部相关业务流程的分析评估,将部分日常的、共同的、重复的、标准化的交易活动分离出来。该机构负责实施。这使得大量重复性和交易性的工作集中在财务共享中心。在实现财务会计工作与管理会计工作分离的同时,也制约了财务共享服务中心人员对业务的了解和工作技能的整体发展。基本财务人员与业务分离。

同时,财务共享对财务会计工作进行了更细化的分工,每个人只负责一个工作,降低了对财务人员综合知识和技能的要求,不利于财务人员树立全局观。而财务工作也真正变成了流水线作业。这些因素在一定程度上不利于财务共享中心员工的成长,导致人员流动性加大。

企业在建立财务共享中心时应综合考虑以上因素,不应盲目相信财务共享服务中心的价值和优势。同时,要权衡信息系统建设维护成本及相关人员支出,使财务共享系统的建设方案符合成本效益原则。

上一篇:《如何成为更聪明的人》:思维的深度,决定了

下一篇:没有了